Warum die nächsten Wochen gefährlich werden können, ergibt sich aus dem saisonalen Kursverlauf des DAX. Ein Kursrutsch von circa 5% ist der Durchschnittswert. Ereignisse der Vergangenheit zeigen zwar nicht zwingend die Zukunft, doch sollte man auf der Hut sein, und nicht blind jede Aktie kaufen.

Es ist kein Geheimnis, dass die Aktienmärkte durch die niedrigen Leitzinsen der Notenbanken stetig angefeuert werden. Allerdings führen die dauerhaft niedrigen Leitzinsen zu Problemen.

Volkswirte wissen: Ab einem bestimmten Punkt lässt sich eine Wirtschaft durch niedrige Zinsen nicht mehr anfeuern. Überflüssiges Geld fließt dann nicht mehr in die Realwirtschaft, sondern wird zu Spekulation in Aktienmärkte genutzt.

Zum Anbieter admirals CFD Service – 74% verlieren Geld1929 entstand unter ähnlichen Bedingungen ein Crash

In der Wirtschaftshistorie gab es ähnliche Situationen wie heute. Vor dem Aktien-Crash von 1929 gab es exzessive Leitzinssenkungen der US-Notenbank. Daraus entstand eine Aktienblase. Die Fed erkannte das, und wollte es korrigieren. Das Ergebnis ist bekannt.

Im Jahr 1966 schrieb der ehemalige Fed-Chef Alan Greenspan in einem Fachartikel, dass jede übertriebene Kreditvergabe der Notenbanken zu einer extremem Spekulationsblase an den Aktienmärkten führen wird. Damit erklärte er, wie kleine Erhöhungen der Leitzinsen im Jahr 1929 den Zündfunken für einen Aktien-Crash ergaben.

Damals hatte man zwar erkannt, dass ein spekulatives Ungleichgewicht korrigiert werden müsste. Leider war die Aktienblase schon so weit fortgeschritten, dass keine gemäßigte Korrektur mehr möglich war. Ein Crash ist das „natürliche“ Ergebnis jeder Spekulationsblase. 1966 war Greenspan noch ein unbekannter Wirtschaftswissenschaftler. Sehr viel später wurde er Chef der Fed. Ausgerechnet er war es dann, der die Ausweitung der Geldmenge begonnen hatte. Und seine Nachfolger drehten dann die Zinsspirale nur weiter nach unten.

Niemand weiß, wie lange der Aufwärtstrend noch läuft

Die aktuelle Ausgangslage an den Aktienmärkten ist ähnlich wie 1929. Wir stecken bereits in einem übertriebenen Aufwärtstrend. Nur wissen wir nicht, wie groß die Blase bereits ist, und ob sie noch viel größer werden kann. Es ist ohne weiteres möglich, dass sich zum Beispiel der DAX noch einmal verdoppelt. So würde sich jeder Börsianer ärgern, wenn er aufgrund übertriebener Vorsicht nicht dabei sein würde.

Die Saisonalität gibt Hinweise

Der saisonale Kursverlauf des DAX gibt ein paar Hinweise, wann es gefährlich werden könnte. Jede Wirtschaft bewegt sich in zyklischen Mustern. Deshalb gibt es Marktbewegungen, die besonders häufig in bestimmten Jahreszeiträumen vorkommen.

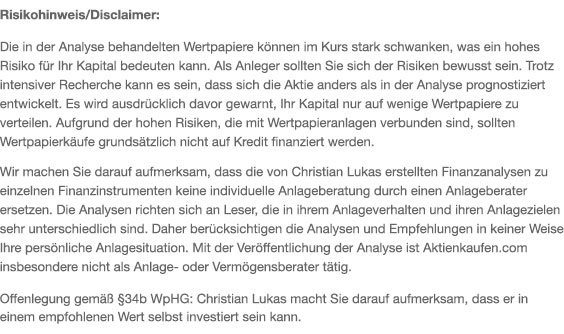

Bild: Saisonalität des DAX (Durchschnittskursverlauf der vergangenen 20 Jahre)

Der obere saisonale Verlauf des DAX berechnet sich aus den Durchschnittsveränderungen der vergangenen 20 Jahre. Die senkrechte Linie markiert den 18.Juli des Jahres. Wie man unschwer erkennen kann, entstand in der Vergangenheit eine Absturzgefahr in Juli und August. Diesen Umstand sollten Sie in den nächsten Wochen berücksichtigen.

Gute Einstiegschance

Man sollte jedoch nicht zu negativ denken. Der Chart zeigt nämlich auch, dass nach einem kurzen Kursrückgang eine starke Aufwärtswelle entsteht. Sollte der DAX in naher Zukunft ruckartig nachgeben, dann entsteht daraus eine erstklassige Einstiegsmöglichkeit für eine Long-Position.

Zum Anbieter admirals CFD Service – 74% verlieren GeldNeuer Aktientipp: Bayer – Die Analyse

Einer der stärksten Gewinner in der zweiten Jahreshälfte ist normalerweise die Aktie von Bayer. Das Unternehmen ist ein echter Globalplayer. Das breite Sortiment des Unternehmens reicht von der Gesundheitsversorgung, über den Pflanzenschutz, bis hin zu Hightech-Kunststofftechnologien.

Bayer ist eine der besten Aktien des DAX-Index. Sie vereint konservatives Denken und Wachstum zu gleich. Die meisten Analysten gehen von einem Kurs-Gewinn-Verhältnis (KGV) von 16 für das Jahr 2014 – und für 2015 von 14 aus. Als Wachstumsunternehmen ist Bayer deshalb nicht teuer. Wenn man bedenkt, dass Bayer noch dazu eine Dividende von über 2% ausgeschüttet, müsste dass für die meisten Fond-Manager eine äußerst anziehende Wirkung haben.

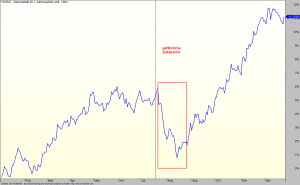

Bild: Wochen-Chart der Aktie von Bayer

Technische Ausgangssituation von Bayer

Der Money-Flow ist positiv, da er über der Nulllinie des Indikators liegt. Es fließt also mehrheitlich Geld in die Aktie. Das ist eine gute Voraussetzung zur Fortsetzung des Aufwärtstrends.

Das graue Rechteck im Chart markiert eine Art „Wohlfühlzone“ der Aktie. Es ist eine Seitwärtsbewegung, die seit 2014 wirkt. Nach dem kleinen Ausbruchsversuch Ende Mai könnte die Aktie noch einmal leicht zurückfallen. Dabei sollte aber die Unterkante des Seitwärtsmarktes nicht mehr erreicht werden. Anschließend wäre die Aktie bereit zur Jahresendrallye. Ein Szenario, das ideal zum saisonalen Verlauf der Aktie passen würde. Wie hoch das Potenzial für einen Anstieg wäre, hängt ein wenig vom DAX selbst ab. Ein starker DAX befeuert die Aktie zusätzlich. In den meisten Fällen ist Bayer bis zum Jahresende ein Outperformer des DAX.

Chance für einen Long-Trade:

Bayer AG (WKN: BAY001)

Kursziel: 115,15 Euro

Zwischenziel: 109,30 Euro

Stop-Loss: 93,95 Euro

Handelsumsetzung:

Die Empfehlung können Sie gehebelt mit Derivaten oder mit der Aktie selbst umsetzen.

Zum Anbieter admirals CFD Service – 74% verlieren GeldHandelshinweise:

Stop-Loss:

Der Stop-Loss wird zunächst als Initial-Stop gesetzt, und hat die Funktion einer maximalen Verlustbegrenzung.

Kursziel:

Das Kursziel ist der Ausstiegspunkt für die prognostizierte Marktbewegung.

Zwischenziel:

Bei Erreichen des Zwischenziels befindet sich die Position im Gewinn. An dieser Stelle nehmen wir einen Teilgewinn mit, und wir verkaufen 50% unserer Position. Gleichzeitig wird der Stop-Loss auf den persönlichen Einstiegskurs nachgezogen. So können wir unsere Position verlustfrei schließen, auch wenn sich der Markt später gegen uns stellt.