Robo Advisor Vergleich 2025 – Das Investment in vorgefertigte ETF Musterportfolios im Test!

Robo Advisor – die wichtigsten Punkte auf einen Blick

- Unkompliziert in tausende Basiswerte investieren

- Hohe Renditen durch starke Diversifikation des Portfolios

- Unkomplizierte Form der Geldanlage

- Schon ab 100 Euro Einzahlung bei vielen Anbietern möglich

- Absolute Sicherheit dank EU-Regulierung

Diversifikation ist eines der wichtigsten Stichwörter bei der Geldanlage. Denn nur wer sein Kapital möglichst breit auf verschiedene Unternehmen, Branchen und Märkte verteilt, kann langfristig hohe Renditen erwirtschaften. Schon in den 1950ern erkannte der Ökonom Markowitz, wie wichtig breit aufgestellte Portfolios gerade für Kleinanleger sind. Im Jahr 1990 erhielt der US-Amerikaner den Nobelpreis hierfür, doch noch immer sind es vor allem private Investoren, die die einfachen Grundsätze der Theorie nicht verfolgen und viele Gewinne einfach verstreichen lassen.

An dieser Stelle setzen Robo Advisor an. Sie bieten Anlegern vorgefertigte Musterportfolios, die auf Basis wissenschaftlicher Erkenntnisse konzipiert worden sind und entsprechend hohe Gewinne erwirtschaften können. Ein weiterer Vorteil besteht darin, dass die Investitionen für Trader deutlich günstiger sind, als wenn etwa herkömmliche Anlageberatung in Anspruch genommen wird. Denn Robo Advisor sind vollkommen automatisiert und investieren das Kapital von Anlegern in ETFs – eines der günstigsten Finanzinstrumente überhaupt. Weil es mittlerweile jedoch viele Anbieter auf dem Markt gibt, sollten Anleger unbedingt einen recht umfangreichen Robo Advisor Vergleich durchführen. Schließlich verweilt das Kapital meist einige Jahre oder gar Jahrzehnte beim Anbieter. Daher können sich Anleger auf aktienkaufen.com in den Vergleichen informieren. So gewinnen sie – genau wie beispielsweise Investoren bei einem Forex Broker Vergleich – einen ersten Überblick über die verschiedenen Anbieter.

Robo Advisor im Vergleich: Unsere große Übersicht

- Sparplan: ab 100€ monatlich

- Gebühren: 0,95% p.a.

- Mindesteinlage: 3.000€

Sie wollen mehr erfahren?

- Sparplan: ab 20 € (ab 1 € im Brokermodell)

- Gebühren: 0,75% + ETF-Kosten

- Mindesteinlage: 1.000€

Sie wollen mehr erfahren?

- Sparplan: ab 30€

- Gebühren: Erste 10.000€ kostenfrei

- Mindesteinlage: 500€

Sie wollen mehr erfahren?

- Sparplan: ab 1€

- Gebühren: ab 0,39% + ETF-Kosten

- Mindesteinlage: 0€

Sie wollen mehr erfahren?

- Sparplan: ab 5€

- Gebühren: 0,35% bis 0,95% + ETF-Kosten

- Mindesteinlage: 5.000€

Sie wollen mehr erfahren?

- Sparplan: ab 25€

- Gebühren: Fondskosten + 10% Gewinnbeteiligung

- Mindesteinlage: 100€

Sie wollen mehr erfahren?

- Sparplan: ab 10€

- Gebühren: 0,65% + ETF-Kosten

- Mindesteinlage: 0€

Sie wollen mehr erfahren?

- Sparplan: -

- Gebühren: 0,15% bis 0,90%

- Mindesteinlage: 100.000€

Sie wollen mehr erfahren?

- Sparplan: ab 50€

- Gebühren: 0,39% zzgl. 10% Gewinnbeteiligung

- Mindesteinlage: 5.000€

Sie wollen mehr erfahren?

- Sparplan: ab 10€

- Gebühren: 0,79% + Fondskosten

- Mindesteinlage: 0€

Sie wollen mehr erfahren?

- Sparplan: ab 100€

- Gebühren: 0,7% + Fondskosten

- Mindesteinlage: 5.000€

Sie wollen mehr erfahren?

1.) Was sind Robo Advisor überhaupt?

Bevor sich Anleger näher mit Investitionen in die automatisierten Helfer beschäftigen, muss deren Grundprinzip näher vorgestellt werden. Grundsätzlich stehen hinter Robo Advisorn Teams aus erfahrenen Finanzmarktspezialisten oder gar größere Geschäftsbanken. Sie verfügen sowohl über die Erfahrung als auch die Ressourcen, um hochkomplexe Anlagestrategien zu erstellen. Diese Strategien basieren – unabhängig vom Anbieter – auf einigen Grundprinzipien, die unter anderem aus der bereits angesprochenen Portfoliotheorie abgeleitet werden:

- Einzelne Aktien sind bezüglich ihrer Wertentwicklung recht großen Schwankungen unterworfen. Es kann sogar zu dem Fall kommen, dass ein Unternehmen Insolvenz anmelden muss, obwohl die restliche Branche hohe Gewinne erwirtschaftet.

- Setzt ein Anleger aber genau auf dieses Unternehmen, so erleidet er einen Totalverlust. Aufgespalten werden kann dieses Risiko, wenn gleich auf zwei oder noch mehr Konzerne gesetzt wird. Es gilt der Grundsatz: „Je mehr Aktien sich im Portfolio befinden, desto geringer sind die Auswirkungen einzelner Ausreißer und Unternehmenspleiten.“

- Dieses Prinzip kann soweit ausgebaut werden, dass durch Investitionen in Aktien praktisch die komplette Weltwirtschaft abgebildet wird. Denn auf mittlere bis lange Sicht wächst diese konstant an, auch wenn es zu zwischenzeitlichen Krisen kommt.

Wie stark die Weltwirtschaft wächst, zeigt unter anderem der sogenannte MSCI World Aktienindex. Er beinhaltet rund 1.500 der größten Unternehmen weltweit und stellt deren Entwicklung dar. Seit der Konzeption in den 1970er Jahren geht es für den Aktienindex trotz Internetblase, Finanzkrise 2008 und Co. steil bergauf.

Dieses Prinzip machen sich Robo Advisor zunutze. Sie sammeln das Kapital von Anlegern und investieren es in die Märkte, wobei auf eine möglichst breite Streuung der Anlagen geachtet wird. Neben Aktien können die automatisierten Tools das Geld etwa in Anleihen, Rohstoffe oder auch Immobilien investieren, um für noch mehr Diversifikation zu sorgen.

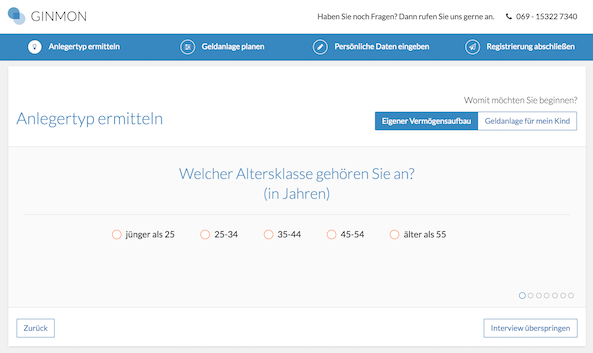

Es stellt sich unweigerlich die Frage: „Aber ist diese Anlagevariante wirklich individuell und passt auch zu mir?“ Ja, denn Robo Advisor entwickeln zusätzlich zur Strategie noch einen Fragebogen, den Anleger vor der Kontoeröffnung ausfüllen. Abgefragt werden beispielsweise:

- Wofür möchten Sie Kapital sparen?

- Benötigen Sie das Geld in den nächsten 5 Jahren?

- Wie reagieren Sie, wenn der Wert Ihres Portfolios zwischenzeitlich um 30 Prozent einbricht?

- Welche realistische Renditeerwartung haben Sie?

Anhand dieser Fragen kann die Software ermitteln, wie risikoavers ein Trader ist. Auf dieser Basis werden dann von ein und demselben Robo Advisor mehrere Strategie-Vorschläge gemacht. Ist der Anleger risikoscheu, so tauchen viele sichere Anleihen in den Portfolios auf. Wer hingegen kein Problem mit einem gewissen Risiko um Portfolio hat und vor allem auf Rendite aus ist, dem wird eine Lösung präsentiert, bei der deutlich mehr Aktien in das Musterdepot aufgenommen werden. Auch bei den Aktien lassen sich noch einmal Unterscheidungen zwischen sicheren Wertpapieren – etwa Siemens, Wal-Mart oder Nestlé – und Investitionen in die Emerging Markets treffen.

Hat der Anleger dann den Fragebogen ausgefüllt und sich für eine Investitionssumme entschieden, so wird diese vom Girokonto abgebucht und automatisch investiert. Danach verändert der Robo Advisor die Zusammensetzung des Portfolios nicht mehr aktiv. Nur wenn sich beispielsweise einige neue, vorher nicht dagewesene Investitionsmöglichkeiten auftun oder sich die Balance des Depots verändert, wird reoptimiert.

2.) Welche Vorteile bieten Robo Advisor?

Wer in Robo Advisor investiert, der profitiert gleich von mehreren Vorteilen. Insbesondere genannt werden muss hierbei die Kostenseite, denn die Anbieter verlangen für ihre Dienste nur ein geringes Entgelt:

- Depotgebühr: Bei keinem Robo-Advisor gibt es eine pauschale Depotgebühr, die rein für die Kontoeröffnung erhoben wird. Weil es sich um Online-Unternehmen handelt, entstehen den Finanzdienstleistern selbst kaum Fixkosten. Dies kann an die Anleger weitergegeben werden.

- Servicekosten: Für ihren Service möchten die Unternehmen aber natürlich entlohnt werden. Schließlich konzipieren sie komplexe Anlagestrategien, die gerade Kleinanlegern einen echten Mehrwert bieten. Wie hoch die Pauschale ausfällt, hängt stark vom jeweiligen Robo Advisor ab, weshalb sich ein Vergleich absolut lohnt. Generell betragen die Kosten zwischen 0,3 und 1,0 Prozent p.a. Damit sind Robo Advisor deutlich günstiger als Investmentfonds oder andere Anlageberatungen.

- Abschlussgebühr: Für die Erstinvestition und alle weiteren Anlagen werden keine Abschlussprovisionen verlangt.

- Fondsgebühren: Robo Advisor investieren das Kapital der Anleger in sogenannte ETFs. Diese passiv verwalteten Indexfonds beinhalten hunderte, in einigen Fällen sogar tausende Einzelwerte. Allerdings erfolgt keine aktive Verwaltung der Fonds, so dass die laufenden Gebühren äußerst gering sind. In der Regel sind diese bereits in den generellen Servicekosten des Anbieters enthalten.

Anleger erwirtschaften allein deshalb hohe Nettorenditen, weil die Kosten für die Geldanlage vergleichsweise gering ausfallen. Zudem lassen sich die Robo Advisor gut miteinander vergleichen, weil fast alle Unternehmen auf ein einheitliches Kostenmodell setzen – mehr Transparenz geht kaum.

Ein weiterer Vorteil besteht in der bereits vorgestellten Strategieentwicklung. Gerade für Kleinanleger ist es wichtig, dass sie auf ein hohes Maß an Diversifikation im Portfolio achten. Doch es ist alles andere als trivial, auch wirklich für eine breite Streuung des Kapitals zu sorgen. Hierzu müssen Trader entweder hunderte Aktien kaufen oder nach passenden ETFs suchen, was durchaus Zeitaufwand erfordert. Auch eine gewisse Fachkenntnis ist unerlässlich, um letztlich wirklich in die passenden Finanzinstrumente zu investieren.

Der dritte große Vorteil besteht in der Renditeerwartung der Robo Advisor. Diese ist vergleichsweise groß, vor allem wenn die Risiken bedacht werden. Durch das hohe Maß an Diversifikation ist es praktisch unmöglich, dass ein Totalverlust steht, obwohl kurzfristige Kursschwankungen natürlich möglich sind. Auf lange Sicht geben die Robo Advisor aber – je nach Konzeption der individuellen Strategie – Renditeerwartungen zwischen 3 und 9 Prozent pro Jahr an.

Zu guter Letzt sei die Zugänglichkeit der Robo Advisor genannt. Bei fast allen Unternehmen können Trader schon mit Beträgen ab 100 Euro einsteigen, nur einige wenige Finanzdienstleister richten sich ausschließlich an vermögende Investoren. Zudem können teilweise auch Sparpläne abgeschlossen werden, in deren Rahmen monatlich ein bestimmter Betrag in die Musterportfolios fließ. Aber: Ein Robo Advisor Vergleich ist unerlässlich, weil längst nicht alle Finanzdienstleister derartige Möglichkeiten bieten.

Zum Anbieter cominvest Investitionen bergen das Risiko von Verlusten3.) Welche Risiken und Nachteile bergen Robo Advisor?

Wie jedes andere Finanzinstrument auch, gibt es bei Robo Advisorn einige Nachteile – die allerdings vergleichsweise gering ausfallen und sich vor allem auf die individuellen Eigenschaften der Anleger beziehen.

So erfinden die Programme das Rad nicht neu und bieten Strategien mit guten, aber nicht exorbitant hohen Renditechancen. Wer beispielsweise im Jahr 2005 in Apple-Aktien investiert hätte, könnte sich schon 10 Jahre danach über eine Rendite von 3.000% freuen – mit Robo Advisorn ist das nicht möglich. Gerade wohlhabende Anleger, die ihr Kapital selbst breit in Einzelwerte streuen können, werden in Teilen ein gewisses Risiko vermissen.

Zudem sind Robo Advisor teurer als Direktinvestitionen in ETFs. Anleger könnten theoretisch auch selbst entsprechende Strategien zusammenstellen, ein kostenloses Depot eröffnen und dann Kapital in die Indexfonds investieren. Dann liegen die Kosten bei ungefähr 0,05 bis 0,5 Prozent pro Jahr und damit unterhalb dem Wert der Robo Advisor. Aber: Investoren müssen wirklich dazu bereit sein und die Fähigkeiten besitzen, derlei Strategien zu entwickeln und zu verwalten.

Bezogen auf das Anlagerisiko weisen Robo Advisor hingegen wieder Vorteile auf, die bereits angesprochen worden sind:

- Diversifikation: Durch die breite Streuung des Kapitals entsteht ein hohes Maß an Risikodiversifikation, so dass Totalverluste praktisch ausgeschlossen sind. Dazu müsste die komplette Weltwirtschaft zum Erliegen kommen, was de facto nicht möglich ist.

- Schwankungen: Dennoch kann es in gewissen Phasen – etwa währen der Finanzkrise 2008 – durchaus zu Wertschwankungen und Volatilität kommen. Insofern sollten Anleger unbedingt einen Anlagehorizont von 5 bis 10, besser 15 Jahren mitbringen. Zudem sollte das Geld nicht zu einem fixen Zeitpunkt benötigt werden.

- Sicherheit: Alle Top Robo Advisor stammen aus Deutschland, wo sie sich einer strikten Kontrolle durch die BaFin unterziehen müssen. Selbst wenn die Unternehmen Insolvenz anmelden müssten, hätte dies keinerlei Einfluss auf die Einlagen der Kunden. Denn diese investieren nicht in den Finanzdienstleister an sich, sondern die ETFs.

4.) Robo Advisor Vergleich: Darauf ist zu achten

Es existieren mittlerweile zahlreiche Anbieter, die als Robo Advisor fungieren. Bei einigen handelt es sich um Ableger klassischer Banken, anderen Unternehmen wurden komplett neu gegründet. Dabei unterscheiden sich die Finanzdienstleister, die Strategien und die Renditeerwartungen teils stark voneinander. Insofern ist es wichtig, einen Vergleich anhand folgender Kriterien durchzuführen:

- Im Fokus der Robo Advisor stehen die entwickelten Anlagestrategien. Insofern sollten sich auch Anleger intensiv mit den Konzepten beschäftigen, die jeweils auf der Website publiziert werden. Es ist hilfreich, wenn ein Anbieter mehr als nur ein einziges Musterportfolio entwickelt hat. Denn so können Trader mit unterschiedlicher Risikoaversion die Dienste des Unternehmens nutzen.

- Einige der Finanzdienstleister sind bereits seit mehreren Jahren am Markt aktiv. Insofern können Trader die bis zum heutigen Zeitpunkt erwirtschafteten Renditen gut mit den Erwartungen der Broker, die auf der Website angegeben werden, vergleichen. Auch Quervergleiche mit anderen Unternehmen sind ratsam, wobei auf eine einheitliche Risikoklasse geachtet werden sollte.

- Elementar sind im Zusammenhang mit der Rendite auch die Kosten, die für die Nutzung bezahlt werden müssen. Hier gilt natürlich: Je geringe die Gebühren ausfallen, desto besser ist das für den Trader.

- Service und Support kommt nur ein untergeordneter Stellenwert zu. Schließlich handelt es sich um automatisierte Handelsstrategien, die das Kapital der Anleger vollautomatisch auf die Märkte verteilen. Aber: Der Anbieter sollte zumindest erreichbar sein. Ein Livechat oder eine Telefonhotline sollte definitiv zur Verfügung stehen, um im Notfall gewisse Fragen direkt klären zu können.

5.) FAQ: Fünf wichtige Fragen und Antworten zu Robo Advisorn

Für wen eignen sich Investitionen in Robo Advisor?

Es gibt keine direkte Zielgruppe, auf die sich die Anbieter fokussieren. Denn die Grundprinzipien der automatisierten Handelsstrategien sollten praktisch von jedem privaten Kleinanleger berücksichtigt werden. Von Vorteil ist es aber definitiv, bereits über ein gewisses Maß an Erfahrung im Umgang mit Finanzinstrumenten zu verfügen. So sollte Anlegern etwa klar sein, was eine Aktie ist oder wie eine Anleihe funktioniert.

Denn der Investor muss die Vorteilhaftigkeit der Strategie bewerten können, um einen adäquaten Vergleich durchzuführen. Zudem sollte ein gewisses Maß an Risikoaversion vorhanden sein, auch wenn es durchaus risikoarme Musterportfolios gibt. Jedoch sind alle Investitionen gewissen Schwankungen unterworfen, die auf kurze Sicht für Verluste sorgen können. Wer hierbei zu nervös wird und seine Anteile am liebsten direkt verkaufen würde, dem sei von Robo Advisorn abgeraten. Auch wenn das investierte Kapital zu einem fixen Zeitpunkt in der Zukunft für wichtige Anschaffungen genutzt werden soll, ist die digitale Vermögensverwaltung nicht empfehlenswert.

Was passiert, wenn der Robo Advisor Insolvenz anmelden müsste?

Generell ist das investierte Kapital zu 100 Prozent abgesichert. Denn das Geld liegt zu keinem Zeitpunkt bei den Robo Advisorn selbst, sondern auf segregierten Konten bei Partnerbanken. Durch diese Segregation hätten Gläubiger im Falle einer Unternehmenspleite keinerlei Zugriff auf dieses Kapital.

Sollte es den Finanzdienstleister nicht mehr geben, bleibt das Depot komplett unberührt. Alle Anteile an den ETFs sind weiterhin im Besitz des Anlegers und werden nicht etwa automatisch verkauft. Einzig und allein die Reoptimierung des Portfolios, die vom Robo Advisor durchgeführt wird, entfällt ab diesem Zeitpunkt. Anleger müssen im Falle einer Insolvenz also selbst für die weitere Verwaltung der Strategien sorgen bzw. die ETF-Anteile verkaufen und zu einem neuen Anbieter wechseln.

Zum Anbieter cominvest Investitionen bergen das Risiko von VerlustenWie kann ich über mein Kapital verfügen?

Vielen Anlegern ist es wichtig, dass sie Anteile an Wertpapieren möglichst schnell und einfach verkaufen können. Wird beispielsweise dringend Kapital für die Anschaffung eines Autos benötigt, so ist die Liquidität hierfür sichergestellt. Bei allen Robo Advisorn ist es möglich, die Fondsanteile binnen 24 Stunden wieder in Sichtguthaben auf dem Girokonto zu verwandeln.

Denn in den AGB der Anbieter ist festgelegt, dass es keinerlei Kündigungsfristen gibt. Es muss auch kein gesonderter Verkaufsauftrag beim Finanzdienstleister eingehen, über die Online-Plattformen kann die Veräußerung entsprechend in Auftrag gegeben werden. Die ETF-Anteile werden so direkt zum nächstmöglichen Zeitpunkt verkauft und das Kapital auf das hinterlegte Bankkonto überwiesen.

Wie funktioniert eine Kontoeröffnung bei Robo Advisorn?

Unabhängig vom Anbieter hat sich für Depoteröffnungen ein standardisiertes Verfahren etabliert, das für Anleger mit besonders geringem Aufwand verbunden ist. Der Ablauf in einigen Schritten:

- Anleger führen einen umfangreichen Robo Advisor Vergleich durch, um das für sie passende Unternehmen zu finden. Dabei sollten vor allem die Kriterien Rendite, Kosten und Strategien näher untersucht werden.

- Ist dann ein passender Finanzdienstleister gefunden, so wird dessen Website aufgerufen. Hier findet sich in der Regel ein Button mit der Aufschrift „Konto eröffnen“, über den der Anlageprozess eingeleitet wird.

- Jetzt beginnt das Ausfüllen des Fragekatalogs. Wie bereits angesprochen worden ist, machen Anleger hierbei Angaben zu ihrem Risikobewusstsein. Zwischen 5 und 15 Minuten dauert es, bis der Robo Advisor eine entsprechende Einschätzung erstellen kann. Auf dieser Basis wird dann ein genauer Anlagevorschlag gemacht, der vom Investor genauer analysiert werden sollte. Insbesondere gilt es, sich mit der genauen Zusammensetzung des künftigen Musterportfolios zu beschäftigen.

- Nachdem ein Investitionsvolumen gewählt worden ist, muss der Anleger Angaben zu seiner Person machen. Dazu gehört es etwa, das genaue Geburtsdatum, den Namen, die Anschrift und ein gültiges Bankkonto zu hinterlegen. Sind die Daten nochmals überprüft worden, wird das Formular online an den Finanzdienstleister übermittelt.

- Bei allen Robo Advisorn muss eine Legitimierung der Daten erfolgen. Zu diesem Zweck muss der Anleger entweder das PostIdent- oder VideoIdent-Verfahren durchführen.

- Nach wenigen Tagen treffen die Depotunterlagen beim Anleger ein. Jetzt kann das Kapital direkt auf das Konto einbezahlt bzw. vom Konto abgebucht werden.

Gibt es Alternativen zu Robo Advisorn

Es gibt derzeit keine anderen Strategien oder Programme, die ähnliche Serviceleistungen bieten wie Robo Advisor. Anleger können sich beispielswiese bei der eigenen Bank beraten lassen und eine entsprechende Anlagestrategie erstellen. Aber: Dieses Verfahren ist in der Regel äußerst teuer, so dass die Rendite deutlich geringer ausfällt als im Falle der Robo Advisor.

Möglich ist es zudem auch, eigene Strategien zu erstellen. Wie bereits aufgeführt worden ist, müssen die Investoren dazu aber über ein gewisses Maß an Fachwissen verfügen und zudem noch den nötigen Zeitaufwand einkalkulieren. Letztlich können die Kosten so noch etwas gesenkt werden, allerdings dürfte diese Variante nur für wenige Anleger tatsächlich in Frage kommen.